财鑫闻|昔日“妖股”4天暴跌67%,仰智慧“忽悠式”重组致中潜股份经营陷困境

··

大众网·海报新闻记者 沈童 济南报道

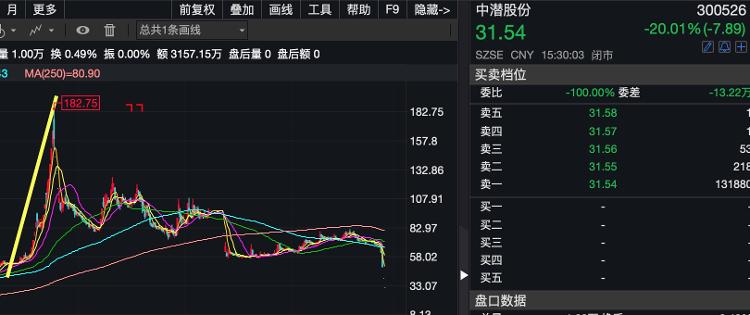

近日,昔日“妖股”中潜股份(300526)成为市场关注的焦点。从4月19以来,中潜股份开启连日下跌模式,20日开始,该公司股票更是连续3个交易日砸出20%的“一字”跌停。截至4月22日,本周4个交易日中潜股份股价遭“腰斩”,下跌幅度超过67%,市值蒸发了71.6亿元,仅剩64.42亿元,截至收盘,仍有13万手卖单未能卖出离场。

(中潜股份股价4天遭“腰斩”)

如此暴跌就连大股东也撑不住了,4月21日晚间,中潜股份发布公告称,公司第三大股东刘勇被强制平仓,导致被动减持公司股票68万股,占公司总股本的0.34%。不仅如此,刘勇与安信证券的融资本息余额尚有4138.26万元,这部分股票可能存在再次被强制平仓的风险。

上市以来业绩变脸,但股价却翻了3倍多

值得注意的是,中潜股份曾因股价在一个月暴涨近3倍被市场称为“妖股”。那么,究竟是什么原因导致昔日的“妖股”跌跌不休呢?上市公司股价涨与跌除了和资本运作有关,还跟公司业绩挂钩。那么,中潜股份之前暴涨是否就意味着其经营业绩的出色呢?事实证明并非如此。

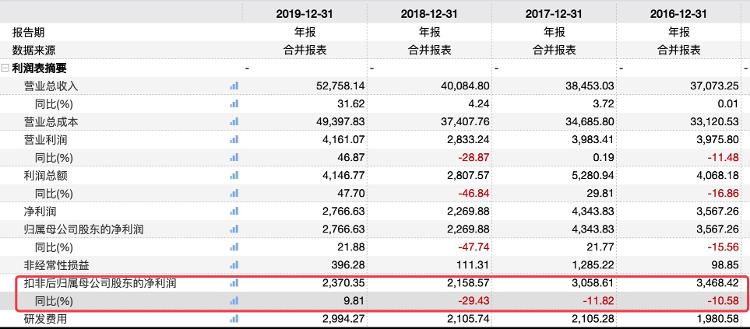

公开资料显示,中潜股份是一家专业生产海洋潜水装备的公司。公司主营海洋潜水装备和高性能复合材料。自2016年上市以来,公司业绩大幅缩水。营收增长每年仅保持在个位数,净利润则出现下滑。财报显示,2016年至今,除了2019年的扣非净利润除增长9.81%外,其他三年均为负增长。其中,2020年公司亏损进一步扩大,根据公司此前发布的2020年三季报显示,中潜股份扣非后净利润为-1.24亿元,同比下滑超过7倍。

(公司上市以来业绩变脸)

但在这期间,据记者统计,该公司股票在2020年最大涨幅达347%,而如果从2019年5月开始计算,该股累计涨幅接近20倍。

由此可见,中潜股份的暴涨与公司业绩并无关系,那么仅剩一种可能——资本运作。而这对于公司实控人仰智慧,这个不折不扣的资本玩家来说,并不是什么难事。先来看看他以往的经历。

实控人“玩转”资本市场,半年净赚80亿,遭证监会立案调查

2007年,仰智慧先是在内地从事房地产生意,2013年完成对香港上市公司嘉辉化工(HK:00582)的强制性无条件收购,开始进入资本市场。随后,旗下公司蓝鼎济州开发株式会社成立,仰智慧成为发展济州神话历史公园项目的法人;同年10月,蓝鼎济州开发株式会社与济州国际城市发展中心订立协议,收购252万平方米的神话历史公园项目地;2014年,其又取得了韩国济州岛凯悦酒店经营以Beluga Ocean Casino为商号的博彩业务,即济州岛八张博彩业牌照之一,开始进军博彩业。

(中潜股份实控人仰智慧)

虽然在香港和海外资本市场玩得风生水起,但在A股市场上,仰智慧的资本运作模式似乎出现了问题,其先后对ST山水(600234)和*ST高升(000971)的资本运作均以失败而告终。

随后,仰智慧开始瞄准中潜股份。从2019年4月至2020年4月,中潜股份股价一路飙涨,累计涨幅超过14倍。在这期间,仰智慧于2019年9月斥资3.5亿元买入中潜股份股票约23亿元市值,一举成为该公司第二大股东,并担任公司总经理。而在持有股票期间,仰智慧半年净赚近80亿元。去年7月,中潜股份原控股股东深圳爵盟放弃所持全部股份对应的表决权,仰智慧也因此成为中潜股份实控人。

也就是说,在仰智慧成为公司实控人后,中潜股份的股价开始“一泻千里”。wind数据显示,中潜股份从2020年的最高点182.75元/股跌至如今的31.54元/股,公司股价在一年时间里已经暴跌超过80%。

这也引起了监管部门的注意,在去年12月,中潜股份收到中国证监会下发的《调查通知书》,因公司实控人仰智慧涉嫌操纵证券市场,证监会决定对其立案调查。就在证监会下发《调查通知书》的同时,仰智慧向公司提交书面辞职报告,以个人原因辞去公司董事兼总经理职务。

推动产业转型不成,反使公司经营陷困境

记者梳理发现,仰智慧在入主中潜股份后,其推动的公司产业转型接连失败。其中,其收购的多个公司都颇为令人费解。

2019年7月,中潜股份曾分布公告称,投资一家资产为零的空壳公司北海慧玉网络科技有限公司,作价1元现金收购其100%股权,但最终因交易对手方去世导致失败。

收购不成,公司投资设立全资子公司北海中潜,并引入北海慧玉原核心团队,继续进军大数据服务领域。

两个月后,中潜股份又宣布计划1元收购上海招信软件科技有限公司51%的股权,而这家公司资产总额、负债总额、净资产均为零,是一家名副其实的空壳公司。

2020年3月,中潜股份又开始筹划收购半导体公司大唐存储科技超80%股权,但大唐存储科技的经营情况也不怎么出色,其中2019年和2020年1月~2月分别亏损810万元和251万元,最终这笔交易也宣告失败。

先后收购空壳公司和并购重组计划失败后,深交所在2020年4月连发两份关注函,一连向中潜股份提出12个问题;同年10月,中潜股份因涉嫌信息披露违法违规,被证监会立案调查。

不仅如此,仰智慧还将中潜股份传统的潜水装备资产进行剥离,相继出售了上海招信、深圳中潜,注销三亚中潜。最终,中潜股份不仅转型失败,经营也陷入困漩涡。

根据中潜股份此前发布的2020年业绩预告显示,公司预计去年亏损1.20亿元~1.50亿元,扣除非经常性损益的净利润为亏损1.61亿元~1.91亿元,营业收入为1.50亿元~1.80亿元。

对此公司表示,潜水装备产品以出口外销为主,受疫情尤其是海外持续蔓延的疫情影响,公司出现订单减少、业务拓展渠道受限等情形,主营业务趋于萎缩,部分产线停产,营业收入同比大幅下降。受资产减值等因素影响,经营陷入亏损。

暴涨暴跌之下,一只私募基金从头参与,净赚1个亿

另外值得注意的是,在中潜股份股价大幅波动的背后,北京泽盈投资这家私募基金一直参与其中。Wind数据显示,2019年三季报时,在中潜股份股价暴涨的前期,北京泽盈投资精准减仓布局:旗下的两只产品“顺势1号”“顺势2号”双双新进出现在中潜股份前十大流通股东之列,合计的持股数量达499.97万股。随后陆续增持,截至2020年三季度末,两产品合计持有中潜股份603.83万股。

(北京泽盈投资参与其中)

由于中潜股份宣布2020年年度报告披露时间将延期至2021年4月29日,因此北京泽盈投资是否已经获利套现市场还不得而知。但值得注意的是,北京泽盈投资在此前曾精准收割另一只“妖股”——天山生物。

记者复盘当时的行情,天山生物曾在12个交易日走出11个涨停板,其中包括8个20%的涨停,最高涨幅高达644%。wind数据显示,截至2020年中报,北京泽盈投资旗下“顺势8号”和“顺势3号”分别新进成为天山生物第四和第九大流通股股东,合计持股数量为406.54万股。也就是说,如若北京泽盈投资旗下两只基金成功在最高点套现离场,其将用2000万的本金获得超1亿元的超额收益。